Wie läuft die Baufinanzierung über Baufi24 ab? Ihre Kontaktaufnahme über die Online-Anfrage zur Baufinanzierung mit den ersten Informationen zum geplanten Bau- …

Baufinanzierung Vergleich 2024: Finanzieren Sie Ihre Immobilie günstig über die Testsieger für private Immobilienfinanzierung

Möchten Sie in 2024 ein neues Haus bauen, ein bestehendes Haus kaufen oder eine Eigentumswohnung erwerben, ihre vorhandene Immobilie umschulden (Forward-Darlehen, Anschlussfinanzierung) oder modernisieren? Die günstigen Bauzinsen machen eine Finanzierung deutlich einfacher als es noch vor Jahren der Fall war. Kaufen statt mieten: Durch die stetig steigenden Mieten in Ballungszentren und Größstädten wie z.B. Berlin, München, Stuttgart, Düsseldorf oder Frankfurt am Main kann die eigene Immobilie in Form einer Eigentumswohnung oder eines Eigenheims langfristig eine gute Alternative sein. Lassen Sie sich ein unverbindliches Angebot machen über Baufinanzierung 24/7: 24 Stunden an 7 Tagen die Woche online eine kostenloses Finanzierungsanfrage stellen.

Aktuelle Bauzinsen 2024: Niedrig Zinsen für Baufinanzierung sichern!

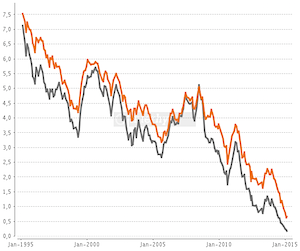

Der Trend für Immobilienkredite zeigt seit Jahren nach unten und hat aktuell ein historisches Tief erreicht (Stand Juli 2019). Noch nie in den letzten 40 Jahren war eine Baufinanzierung günstiger als heute. Verbraucher müssen immer weniger Geld für Zinsen bei Baudarlehen mit einer Sollzinsbindung von 5, 10, 15 und 20 Jahren aufbringen.

Aktuelle Bauzinsen 2023 für Baufinanzierung: Zinssätze für Sollzinsbindung über 5, 10, 15 und 20 Jahre im Vergleich (Quelle: Interhyp AG)

Dagegen steigen die Preise für Immobilien teilweise überproportional, insbesondere in Metropolen wie Berlin, München, Hamburg, Frankfurt am Main oder Stuttgart. Doch auch Immobilien in B-Lagen wie Leipzig, Dresden oder Potsdam werden zunehmend teurer. Deshalb gestaltet sich die Finanzierung der eigenen Immobilie als Gratwanderung zwischen einerseits aktuell sehr niedrigen Bauzinsen (Positiv) und andererseits steigenden Immobilienpreisen (Negativ).

Neben der Eigennutzung eignet sich der Immobilienkauf auch zur Kapitalanlage, um das eigene Vermögen langfristig aufzubauen und gegen Inflation abzusichern. Aufgrund der hohen Darlehenssummen und der langen Laufzeiten im Bereich der Baufinanzierung macht sich jeder Zehntel-Prozentpunkt bei den Zinskonditionen bemerkbar, weshalb ein umfassender Vergleich aller am Markt verfügbaren Konditionen unabdingbar ist. Vergleichen Sie die Bauzinsen, um Zinskosten von mehreren Tausend Euros über die Kreditlaufzeit zu sparen – wir helfen Ihnen dabei!

Baufinanzierung Testsieger

- 4 Baufinanzierung-Testsieger

- Bauzinsen vergleichen bei über 400 Banken und Sparkassen

- Annuitätendarlehen, Forward-Darlehen, Tilgungsdarlehen, Fälligkeitsdarlehen

- Kostenloses Angebot anfordern

Baufinanzierung Vergleich

- Vergleichsrechner für aktuelle Bauzinsen

- Tilgung: 1% – 100%

- Kreditlaufzeit: 5 – 20 Jahre

- Beleihung: 60% oder 80%

- Monatliche Kreditrate und Restschuld ermitteln

Baufinanzierungsrechner

- Individuelle Kalkulation des Bau- oder Kaufvorhabens

- Baufinanzierungsrechner, Zinsrechner, Tilgungsrechner, Budgetrechner, Mieten-/Kaufen Rechner, Notarkosten-Rechner

- Alle Finanzierungsrechner

Baufinanzierung123.com ist ein Ratgeber und eine Informationsseite zum Thema Baufinanzierung (private Immobilienfinanzierung). Unsere Marktanalyse brachte 4 Testsieger für eine professionelle Baufinanzierungsberatung hervor: Interhyp, Dr. Klein, Comdirect (zu Commerzbank) und ING (ehemals ING-DiBa). Die ersten 3 Anbieter sind Kreditvermittler und selektieren das jeweils passendste Angebot für Ihre persönliche Baufinanzierung aus einem Pool aus bis zu 400 Banken, Sparkassen, Versicherungen, Volksbanken, Raiffeisenbanken, PSD-Banken. Sie erhalten innerhalb weniger Stunden oder Tage ein individuelles Kreditangebot. Holen Sie sich unverbindlich ein individuelles Angebot für eine Baufinanzierung ein.

Baufinanzierung123.com ist ein Ratgeber und eine Informationsseite zum Thema Baufinanzierung (private Immobilienfinanzierung). Unsere Marktanalyse brachte 4 Testsieger für eine professionelle Baufinanzierungsberatung hervor: Interhyp, Dr. Klein, Comdirect (zu Commerzbank) und ING (ehemals ING-DiBa). Die ersten 3 Anbieter sind Kreditvermittler und selektieren das jeweils passendste Angebot für Ihre persönliche Baufinanzierung aus einem Pool aus bis zu 400 Banken, Sparkassen, Versicherungen, Volksbanken, Raiffeisenbanken, PSD-Banken. Sie erhalten innerhalb weniger Stunden oder Tage ein individuelles Kreditangebot. Holen Sie sich unverbindlich ein individuelles Angebot für eine Baufinanzierung ein.

Zusätzlich zu diesen besten Anbietern können Sie über den Rechner für Baufinanzierung Vergleich die Eckdaten (Kreditsumme, Zinsbindung, Tilgung in Prozent, Beleihung) für einen Baukredit eingeben, um die Restschuld und die monatliche Kreditrate zu ermitteln. Über den Baufinanzierungsrechner können Sie detailliert Ihre Baufinanzierung durchrechnen, um die monatliche Rate und Restschuld zu ermitteln. Ergänzt wird unser Angebot rund um die Baufinanzierung durch die Immobilienbewertung – ideal, um den Marktwert der Immobilie vor einem Kauf oder einem Verkauf zu ermitteln und somit in die Vertragsverhandlung starten zu können.

Aktuelle Bauzinsen 2024

Achtung, Niedrig-Zinsen-Alarm in 2024! Wie günstig sind die aktuellen Bauzinsen für Baugeld? Lohnt sich die Baufinanzierung? Nutzen Sie das historische Zinstief für Hypothekenzinsen und erfüllen Sie sich den Traum vom Eigenheim oder einer Eigentumswohnung!

Kostenlose Immobilienbewertung

- Marktwert für Immobilie kostenlos ermitteln lassen

- Aktuelle Marktpreise für Immobilien für Ihre Region

- Immobilienbewertung für Käufer, Verkäufer (Eigentümer) und Makler

Kreditarten bei der Baufinanzierung

Baufinanzierung (auch bezeichnet als Baudarlehen, Baukredit, Baugeld) ist ein Synonym für die private Immobilienfinanzierung. Im Gegensatz zum ungesicherten Ratenkredit ist eine Immobilienfinanzierung vom Zinsniveau her deutlich günstiger. Grund dafür ist, dass das Grundstück oder die Immobilie über die beim Grundbuchamt eingetragene Grundschuld als Kreditsicherheit für die Bank oder Sparkasse dient. Im Falle einer Zahlungsunfähigkeit liegt das Verwertungsrecht dann beim Finanzinstitut. Das Darlehen wird also in diesem Zusammenhang mit der Besicherung von Grundstücken und Gebäuden verknüpft, auch als Hypothek (Grundpfandrecht) bezeichnet, wodurch sich der Name Hypothekendarlehen ableitet. Im Bereich der Baufinanzierung können Sie eine Immobilie mit oder ohne Grundstück über folgende Hauptarten von Krediten finanzieren:

Annuitätendarlehen

Das Annuitätendarlehen ist die am häufigsten genutzte Finanzierungsart bei der Baufinanzierung und wird über eine konstante Kreditrate zurückgezahlt. Diese Kreditrate setzt sich zusammen aus den Zinsen und der Tilgung, bei der die Tilgungssumme mit zunehmender Kreditlaufzeit steigt und somit die Zinsbelastung geringer wird.

Tilgungsdarlehen

Neben dem Annuitätendarlehen, auch Abzahlungsdarlehen genannt, ist das Tilgungsdarlehen ebenfalls alternativ für eine Baufinanzierung geeignet. Hauptmerkmal beim Tilungsdarlehen ist, dass im Gegensatz zum Annuitätendarlehen die Kreditrate in der Höhe nicht gleich bleibt. Gemein mit dem Annuitätendarlehen ist, dass sich sich die Kreditrate wieder aus Zins und Tilgung zusammensetzt. Der Unterschied besteht daran, dass beim Tilungsdarlehen der Zinsanteil mit zunehmender Tilgung des Darlehens sinkt, also die Kreditrate ebenfalls sinkt. Dabei bleibt der Tilungsanteil gleich.

Fälligkeitsdarlehen

Das Fälligkeitsdarlehen, auch bezeichnet als endfälliges Darlehen, gehört zu einer der teuersten Varianten für eine Baufinanzierung oder private Immobilienfinanzierung. Bis zum Tilgungstermin, der einige Jahre in der Zukunft liegen kann, werden jährlich nur die Zinsen auf die gesamte Kreditsumme gezahlt. Beim Fälligkeitsdarlehen wird die gesamte Kreditsumme in einer Summe erst zum Ende der Kreditlaufzeit getilgt. Oft werden in der Zukunft auslaufende Lebensversicherungen in die Finanzierung über ein Fälligkeitsdarlehen mit eingebunden.

Forward-Darlehen

Ein Forward-Darlehen (in Form des Annuitätendarlehens) wird vor allem für eine Anschlussfinanzierung genutzt, wenn z.B. die Zinsbindung für eine private Immobilienfinanzierung ausläuft und die nächsten 5 oder 10 Jahre mit einem neuen Kredit finanziert werden müssen. Forward-Darlehen werden von den Kreditinstituten meist als Annuitätendarlehen bis zu 60 Monate im Voraus ausgegeben. Kreditnehmer können sich so vorab günstige Bauzinsen sichern.

Aktuelle News zu Baufinanzierung

Aktuelle Bauzinsen bei Immo-Finanzcheck im Vergleich Eine Baufinanzierung ist höchst individuell! Der Zinssatz hängt ab von der Darlehenshöhe, vom Beileihungswert …

Beim Immobilienkauf eines Hauses oder einer Eigentumswohnung auf Kredit kommt die Baufinanzierung ins Spiel. Die Bauzinsen befinden sich in 2024 …

Die Bauzinsen steigen auch im Jahr 2024 weiterhin an! Immobilienkauf, Modernisierung oder Renovierung? Auf der Suche einer Finanzierung für eine …

Wohnatlas der Postbank zeigt aktuelle Kaufpreise und Prognose zur Immobilienpreisentwicklung Die Makrolage (nähere Infos dazu im Artikel unten auf dieser …

Baufinanzierungsrechner Interhyp für 2024: Aktuelle Bauzinsen bei über 400 Banken vergleichen Planen Sie den Bau, Kauf, Umbau oder Sanierung einer …

Aktuelle Bauzinsen bei Creditweb Baufinanzierung Welche Baufinanzierung ist über Creditweb möglich? Creditweb bietet das gesamte Spektrum der Baufinanzierung an: Klassische …

Haus kaufen mit Baufinanzierung 2024: Checkliste Wollen Sie in 2024 ein Haus kaufen, entweder einen Neubau oder eine gebrauchte Immobilie? Wenn das …

Baufinanzierung-Zinsen 2022 günstiger wegen EZB-Leitzinssenkung auf 0%? Ist die EZB-Leitzinssenkung gut für niedrige Bauzinsen, also eine günstige Baufinanzierung? Obwohl sich …

Vor der Baufinanzierung kommt die Immobiliensuche Vor dem Hauskauf oder dem Kauf einer Eigentumswohnung auf Kredit und der damit verbundenen Baufinanzierung kommt …

12 Gründe für Hauskauf und Kauf einer Eigentumswohnung Die Bauzinsen steigen seit 2022 an und macht die Immobilienfinanzierung für viele …

Grunderwerbsteuer 2024 für Immobilienkauf Wie hoch ist die Grunderwerbsteuer 2024 je Bundesland? Wenn Sie planen, eine Immobilie zu kaufen, dann …

Dr. Klein Baufinanzierung im Test Testurteile von unabhängigen Instituten helfen Kunden, sich ein Bild über die Anbieter im Bereich der Baufinanzierungsvermittlung …

Finanzierungsrechner bei ACCEDO Auch ACCEDO bietet Kunden an, vor der ersten Baufinanzierungsanfrage die hauseigenen Rechner zu nutzen, um die Finanzierung genau …

Wohnung / Haus kaufen oder mieten in 2024? Kosten vergleichen! Immobilie in 2024 kaufen? Wann lohnt es sich überhaupt, eine …

11 Tipps für die beste Baufinanzierung in 2024 Wenn für das Jahr 2024 ein Hausbau oder Kauf eines Hauses oder …

10 Fehler bei der Baufinanzierung 2022 vermeiden Planen Sie einen Immobilienkauf in 2022? Die grösste deutsche Direktbank ING (ehemals ING-DiBa, …

Aktuelle Bauzinsen 2024 für Baufinanzierung Aktuelle Bauzinsen für Baufinanzierung in 2024: Die Bauzinsen befanden sich von 2019 bis 2022 auf …

Baufinanzierung Comdirect Bank: Aktuelle Bauzinsen 2024 Aufgrund der niedrigen Bauzinsen rückt auch in 2023 für viele Menschen der Traum von der …

Testsieger Interhyp Baufinanzierung Die Baufinanzierung von Interhyp wurde durch viele Institute mehrfach ausgezeichnet. Bekräftigt wird diese durch die komplett überarbeitete …

Testsieger Commerzbank: Beste Baufinanzierungsberatung Das Handelsblatt bestätigte in ihrer Ausgabe vom 16.12.2014, dass Kunden bei der Commerzbank ein auf ihre …

Kunden können bei den Darlehen wählen zwischen einer Neufinanzierung, Anschlussfinanzierung, Forward-Darlehen, Darlehensverlängerung und dem Wohnkredit. Kreditnehmer können bei einer Neufinanzierung über …

Schwäbisch Hall Bausparkasse: Günstige Baufinanzierung 2024 Nach dem Bausparen kommt die Baufinanzierung: Die bekannte und über 7 Millionen Kunden zählende Bausparkasse …

Baufinanzierung Testsieger 2024 | 4 Top-Anbieter für private Immobilienfinanzierung Immobilie in 2024 kaufen? Testsieger für günstige und professionelle Baufinanzierung für …